Thẻ Ghi Nợ Vietcombank Là Gì? Cách Sử Dụng, Cách Rút Tiền Đơn Giản

24/06/2025

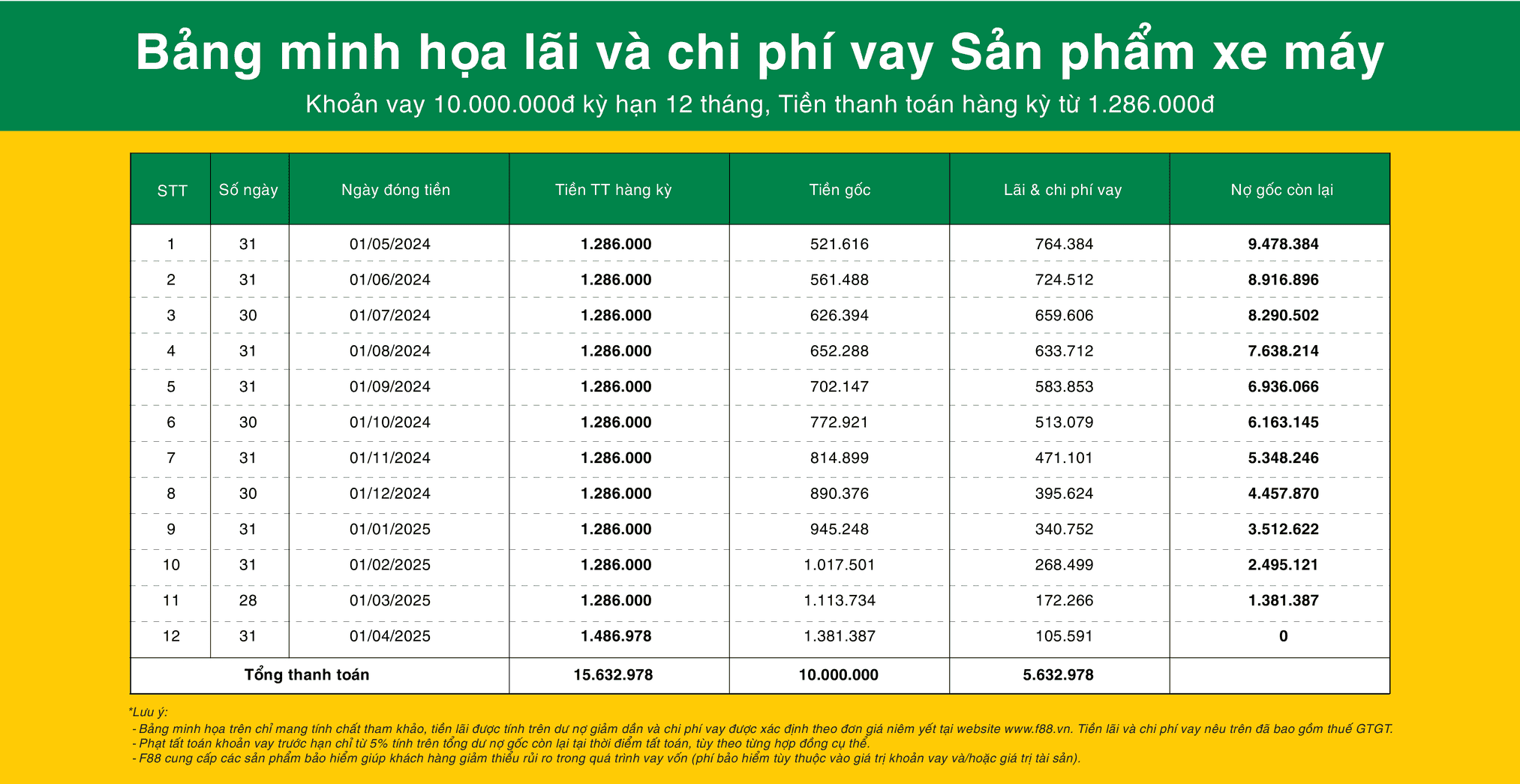

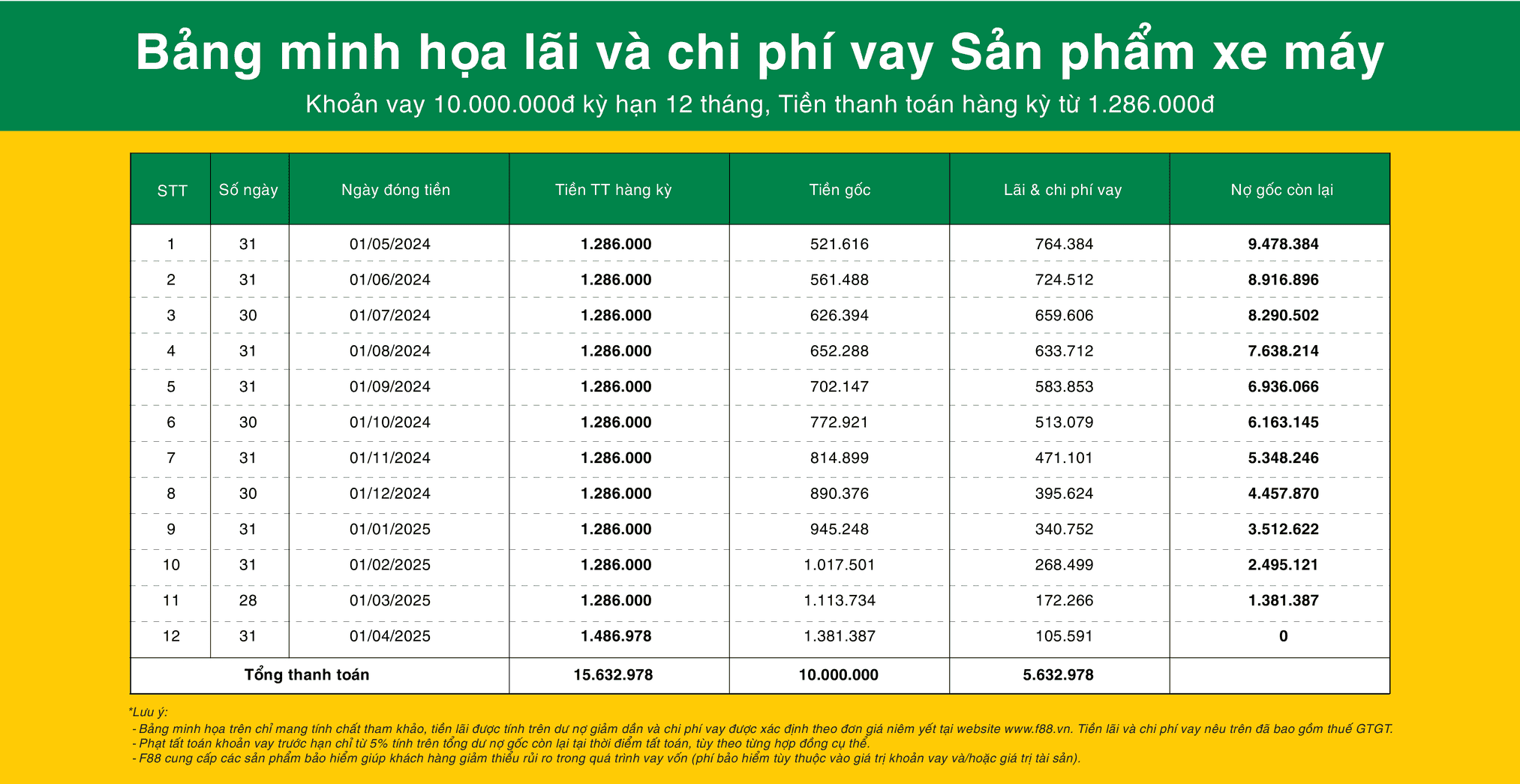

Bạn cần tiền gấp: F88 cho vay** đa dạng hạn mức, lãi suất ưu đãi từ 1,6%, không giữ tài sản

Vừa có tiền vừa có xe đi. Duyệt vay nhanh chóng trong 15 phút.

**F88 là hệ thống cầm đồ, hình thức vay là cầm cố tài sản

Vietcombank - ngân hàng lớn và uy tín tại Việt Nam, đã và đang cung cấp nhiều sản phẩm và dịch vụ tài chính chất lượng cao cho khách hàng. Trong số đó, thẻ ghi nợ Vietcombank đã trở thành một phương tiện thanh toán phổ biến và tiện lợi trong cuộc sống hàng ngày. Với nhiều loại thẻ và các tính năng đa dạng, thẻ ghi nợ Vietcombank đáp ứng nhu cầu của cả người dùng trong nước và quốc tế.

Trong bài viết này, chúng ta sẽ tìm hiểu về biểu phí và các lợi ích đi kèm của thẻ ghi nợ Vietcombank, giúp bạn có cái nhìn tổng quan về sự lựa chọn này trong việc quản lý tài chính cá nhân.

Thẻ ghi nợ Vietcombank là gì?

Thẻ ghi nợ Vietcombank là một loại thẻ thanh toán, còn được gọi là thẻ ATM, được cung cấp bởi ngân hàng Vietcombank cho khách hàng khi họ mở tài khoản thanh toán tại ngân hàng này. Thẻ này được liên kết trực tiếp với tài khoản thanh toán của người sở hữu, cho phép họ thực hiện các giao dịch tài chính như rút tiền, chuyển tiền, nhận tiền, thanh toán hóa đơn và mua sắm.

Một điểm quan trọng cần lưu ý là hạn mức giao dịch trên thẻ ghi nợ sẽ bằng hoặc ít hơn số tiền có trong tài khoản thanh toán của người dùng. Điều này có nghĩa là để sử dụng thẻ ghi nợ Vietcombank, người dùng phải đảm bảo rằng trong tài khoản có đủ tiền để thực hiện các giao dịch mà họ muốn thực hiện bằng thẻ.

Thẻ ghi nợ Vietcombank là một phương tiện tiện lợi giúp người dùng quản lý tài chính và thực hiện các giao dịch hàng ngày một cách dễ dàng và nhanh chóng.

Phân biệt thẻ ghi nợ Vietcombank và thẻ tín dụng Vietcombank

Đây là một trong những câu hỏi thường gặp nhất. Thẻ ghi nợ Vietcombank KHÔNG PHẢI là thẻ tín dụng Vietcombank. Sự khác biệt cốt lõi nằm ở nguồn tiền sử dụng:

Thẻ Ghi nợ (Debit Card): Sử dụng tiền của chính bạn có sẵn trong tài khoản.

Thẻ Tín dụng (Credit Card): Sử dụng tiền của ngân hàng cấp cho bạn một hạn mức tín dụng để chi tiêu trước, sau đó bạn phải hoàn trả lại ngân hàng sau (thường có thời gian miễn lãi).

Với thẻ ghi nợ, bạn không thể chi tiêu vượt quá số dư tài khoản (trừ trường hợp có đăng ký thấu chi, nhưng bản chất thấu chi cũng là vay ngắn hạn). Còn với thẻ tín dụng, bạn có thể chi tiêu ngay cả khi tài khoản thanh toán của bạn hết tiền, trong phạm vi hạn mức được cấp.

Thẻ ghi nợ Vietcombank gồm những loại thẻ nào?

Vietcombank cung cấp nhiều loại thẻ ghi nợ để đáp ứng nhu cầu đa dạng của khách hàng, phân loại chủ yếu dựa trên phạm vi sử dụng và liên kết với các tổ chức thanh toán quốc tế:

Thẻ Ghi nợ Nội địa Vietcombank:

Loại thẻ phổ biến nhất là Vietcombank Connect 24.

Chỉ sử dụng được trong lãnh thổ Việt Nam.

Các chức năng chính: Rút tiền mặt tại ATM/quầy giao dịch Vietcombank và các ngân hàng liên minh, thanh toán hàng hóa dịch vụ tại các điểm chấp nhận thẻ (POS) nội địa, chuyển khoản, vấn tin số dư, thanh toán trực tuyến trên các website/cổng thanh toán nội địa.

Thường có phí phát hành, phí thường niên và phí giao dịch thấp hơn thẻ quốc tế.

Thẻ Ghi nợ Quốc tế Vietcombank:

Liên kết với các tổ chức thẻ quốc tế lớn như Visa, Mastercard, JCB. Ví dụ: Vietcombank Mastercard Debit, Vietcombank Visa Debit, Vietcombank JCB Debit...

Sử dụng được trong và ngoài lãnh thổ Việt Nam, tại hàng triệu điểm chấp nhận thẻ (POS) và máy ATM có biểu tượng Visa, Mastercard, JCB trên toàn cầu.

Các chức năng tương tự thẻ nội địa nhưng phạm vi rộng hơn: Rút tiền mặt tại ATM quốc tế, thanh toán tại các cửa hàng/website quốc tế, đặt phòng khách sạn, mua vé máy bay...

Khi sử dụng ở nước ngoài hoặc thanh toán bằng ngoại tệ, giao dịch sẽ được quy đổi sang tiền tệ của tài khoản thẻ (VND) theo tỷ giá của Vietcombank hoặc tổ chức thẻ quốc tế.

Thường có phí phát hành, phí thường niên và phí giao dịch (đặc biệt là giao dịch ngoại tệ hoặc rút tiền quốc tế) cao hơn thẻ nội địa.

>> Xem thêm: Vay tiền qua internet banking Vietcombank như thế nào?

Cách sử dụng thẻ ghi nợ Vietcombank

Thẻ ghi nợ Vietcombank rất linh hoạt và tiện lợi. Bạn có thể sử dụng thẻ cho nhiều mục đích khác nhau:

Rút tiền mặt: Tại máy ATM hoặc tại quầy giao dịch của Vietcombank và các ngân hàng có liên kết (sẽ nói chi tiết hơn ở phần sau).

Thanh toán tại điểm bán hàng (POS): Khi mua sắm tại các cửa hàng, siêu thị, nhà hàng... có máy POS, bạn chỉ cần đưa thẻ cho nhân viên, nhập mã PIN (hoặc ký hóa đơn đối với một số giao dịch giá trị lớn hoặc tùy quy định), số tiền sẽ tự động trừ vào tài khoản của bạn.

Thanh toán trực tuyến (Online Payment): Khi mua sắm trên các website thương mại điện tử (trong nước và quốc tế - với thẻ quốc tế), bạn nhập thông tin thẻ (số thẻ, tên chủ thẻ, ngày hết hạn, mã CVV/CVC ở mặt sau thẻ) và thường cần nhập thêm mã xác thực OTP gửi về điện thoại để hoàn tất giao dịch.

Chuyển khoản: Tại máy ATM, qua dịch vụ Internet Banking (VCB Digibank trên máy tính) hoặc Mobile Banking (VCB Digibank trên điện thoại).

Vấn tin số dư, in sao kê mini: Tại máy ATM hoặc qua VCB Digibank.

Nạp tiền điện thoại, thanh toán hóa đơn: Qua máy ATM hoặc VCB Digibank.

Để mở thẻ ghi nợ Vietcombank cần đáp ứng những điều kiện gì?

Để mở thẻ ghi nợ tại Vietcombank, bạn cần đáp ứng các điều kiện sau:

Độ tuổi: Bạn phải là cá nhân từ 15 tuổi trở lên.

Năng lực hành vi dân sự: Bạn không được bị mất hoặc hạn chế năng lực hành vi dân sự theo quy định của pháp luật.

Quốc tịch (nếu là người nước ngoài): Nếu bạn là người nước ngoài, bạn phải có thời hạn cư trú tại Việt Nam từ 12 tháng trở lên.

Giấy tờ cá nhân hợp lệ: Bạn cần có các giấy tờ cá nhân hợp lệ như CMND (Chứng minh nhân dân) hoặc CCCD (Căn cước công dân) nếu là người Việt Nam, hoặc hộ chiếu nếu là người nước ngoài.

Lưu ý rằng điều kiện và thủ tục có thể thay đổi theo từng thời kỳ và chính sách của ngân hàng. Để biết rõ hơn về các yêu cầu cụ thể và thủ tục mở thẻ ghi nợ Vietcombank, bạn nên liên hệ trực tiếp với ngân hàng hoặc truy cập trang web chính thức của Vietcombank để cập nhật thông tin mới nhất.

>> Xem thêm: Vay tiêu dùng Vietcombank

Cách mở thẻ ghi nợ Vietcombank

Cách mở thẻ ghi nợ Vietcombank online

Để mở thẻ ghi nợ Vietcombank online, bạn có thể làm theo các bước sau đây:

Bước 1: Truy cập vào trang web chính thức của Vietcombank

Trước tiên, hãy mở trình duyệt web và truy cập vào trang chủ của ngân hàng Vietcombank. Đảm bảo bạn truy cập vào trang web chính thức để đảm bảo tính bảo mật và đáng tin cậy.

Bước 2: Đăng nhập hoặc đăng ký tài khoản

Nếu bạn đã có tài khoản trực tuyến tại Vietcombank, hãy đăng nhập bằng tên đăng nhập và mật khẩu của mình. Nếu chưa có tài khoản, hãy thực hiện đăng ký tài khoản mới.

Bước 3: Truy cập vào dịch vụ đăng ký mở thẻ ghi nợ

Sau khi đăng nhập vào tài khoản, tìm kiếm và truy cập vào dịch vụ đăng ký mở thẻ ghi nợ hoặc thẻ ngân hàng tại giao diện trang web. Thường, các dịch vụ này sẽ nằm trong phần "Dịch vụ ngân hàng" hoặc "Dịch vụ cá nhân."

Bước 4: Điền thông tin đăng ký

Bắt đầu quá trình đăng ký, bạn sẽ phải điền vào một biểu mẫu đăng ký thẻ ghi nợ. Hãy cung cấp thông tin cá nhân cần thiết, bao gồm họ tên, số CMND/CCCD, ngày tháng năm sinh, địa chỉ, số điện thoại liên hệ và thông tin tài chính liên quan (nếu có).

Bước 5: Chọn loại thẻ ghi nợ

Tại bước này, bạn sẽ được yêu cầu chọn loại thẻ ghi nợ mà bạn muốn đăng ký. Ngân hàng Vietcombank thường cung cấp nhiều loại thẻ ghi nợ khác nhau, hãy chọn loại phù hợp với nhu cầu và ưu tiên cá nhân của bạn.

Bước 6: Xác nhận thông tin và gửi đăng ký

Trước khi hoàn tất, hãy kiểm tra lại thông tin đã điền trong biểu mẫu để đảm bảo chúng chính xác. Nếu không có vấn đề gì, hãy xác nhận và gửi đăng ký.

Bước 7: Chờ xét duyệt và nhận thẻ

Sau khi gửi đăng ký, ngân hàng Vietcombank sẽ xem xét và xác nhận thông tin. Quá trình này có thể mất một vài ngày. Nếu đăng ký của bạn được chấp nhận, ngân hàng sẽ liên hệ với bạn để thông báo và hướng dẫn cách nhận thẻ ghi nợ.

Như vậy, bạn đã hoàn tất quá trình mở thẻ ghi nợ Vietcombank online. Lưu ý rằng việc đăng ký và xét duyệt có thể thay đổi tùy theo chính sách và quy trình hiện hành của ngân hàng.

Cách mở thẻ ghi nợ Vietcombank tại quầy giao dịch

Để mở thẻ ghi nợ tại quầy giao dịch của ngân hàng Vietcombank, bạn cần thực hiện các bước sau đây:

Bước 1: Chuẩn bị giấy tờ cần thiết

Chứng minh nhân dân hoặc hộ chiếu còn hiệu lực: Bạn cần mang theo giấy tờ tùy thân như chứng minh nhân dân (hoặc hộ chiếu) để xác minh danh tính và thủ tục mở thẻ ghi nợ.

Sổ hộ khẩu hoặc giấy tờ xác nhận địa chỉ cư trú: Để xác định địa chỉ cư trú hiện tại, bạn cần mang theo sổ hộ khẩu hoặc giấy tờ xác nhận địa chỉ cư trú (có thể là hóa đơn tiền điện, nước hoặc hóa đơn điện thoại cố định).

Bước 2: Đến quầy giao dịch

Đến chi nhánh Vietcombank gần nhất hoặc chi nhánh mà bạn đã chọn để mở thẻ ghi nợ. Trong trường hợp bạn không biết địa chỉ chi nhánh gần nhất, bạn có thể tra cứu thông tin này trên trang web của Vietcombank hoặc gọi điện thoại tới tổng đài hỗ trợ khách hàng để được hướng dẫn.

Tại quầy giao dịch, thông báo với nhân viên rằng bạn muốn mở thẻ ghi nợ. Nhân viên sẽ hướng dẫn bạn tiếp tục các bước tiến hành đăng ký thẻ.

Bước 3: Hoàn tất hồ sơ mở thẻ

Nhân viên ngân hàng sẽ cung cấp mẫu đơn đăng ký thẻ ghi nợ và hướng dẫn bạn điền đầy đủ thông tin vào đơn.

Bạn cần cung cấp thông tin cá nhân chính xác và hoàn tất các thông tin liên quan đến việc mở thẻ, bao gồm thông tin về tài khoản ngân hàng nếu có.

Sau khi điền đầy đủ thông tin, bạn cần kiểm tra kỹ lại đơn đăng ký và giao cho nhân viên ngân hàng để tiến hành xem xét và xử lý.

Bước 4: Chờ duyệt và nhận thẻ

Thông thường, sau khi hoàn tất việc đăng ký thẻ, hồ sơ của bạn sẽ được gửi đi xem xét và duyệt.

Thời gian xử lý hồ sơ có thể khác nhau tùy vào quy trình và lịch làm việc của ngân hàng.

Sau khi hồ sơ được duyệt, bạn sẽ nhận được thẻ ghi nợ mới tại quầy giao dịch hoặc thông qua dịch vụ gửi thẻ tới địa chỉ đăng ký cư trú (tùy chọn theo quy định của ngân hàng).

Lưu ý: Trong quá trình mở thẻ, nếu có bất kỳ thắc mắc hay yêu cầu hỗ trợ nào, hãy liên hệ trực tiếp với nhân viên ngân hàng để được giải đáp.

Hạn mức giao dịch của thẻ ghi nợ Vietcombank

Hạn mức giao dịch của thẻ ghi nợ Vietcombank được quy định như sau:

Rút tiền mặt:

Trong hệ thống Vietcombank: Tối đa 5 triệu VNĐ trong 01 lần.

Ngoài hệ thống Vietcombank: Tối đa 6 triệu VNĐ trong 01 lần.

Thẻ ghi nợ nội địa: Tối đa 100 triệu VNĐ trong 01 ngày.

Thẻ ghi nợ quốc tế:

Chuyển khoản qua ATM:

Dưới 100 triệu VNĐ trong 01 lần.

Tùy hạng thẻ, có thể chuyển từ 100 triệu VNĐ đến 300 triệu VNĐ trong 01 lần.

Dưới 100 triệu VNĐ trong 01 lần.

Thẻ ghi nợ nội địa:

Thẻ ghi nợ quốc tế:

Chuyển tiền liên ngân hàng qua thẻ:

Thẻ ghi nợ nội địa: Tối đa 100 triệu VNĐ trong 01 lần.

Thẻ ghi nợ quốc tế: Tối đa 100 triệu VNĐ trong 01 lần.

Thẻ ghi nợ nội địa: Tối đa 50 triệu VNĐ trong 01 lần.

Thẻ ghi nợ quốc tế: Tối đa 50 triệu VNĐ trong 01 lần.

Kênh ATM:

Kênh VCB Digibank trên trình duyệt web:

Xác thực qua SMS OTP:

Tối đa 100 triệu VNĐ trong 01 lần.

Thẻ ghi nợ quốc tế: Tối đa 50 triệu VNĐ trong 01 lần.

Thẻ ghi nợ nội địa:

Xác thực qua Smart OTP:

Tối đa 1 tỷ VNĐ trong 01 lần.

Thẻ ghi nợ quốc tế: Tối đa 300 triệu VNĐ trong 01 lần.

Thẻ ghi nợ nội địa:

Xác thực qua vân tay/Face ID:

Thẻ ghi nợ nội địa và quốc tế: Tối đa 5 triệu VNĐ trong 01 lần.

Lưu ý: Hạn mức giao dịch có thể thay đổi theo quy định của Vietcombank tại thời điểm bạn sử dụng dịch vụ.

>> Xem thêm: Vay tiêu dùng Vietcombank

Bảng phí thẻ ghi nợ Vietcombank

Phí phát hành lần đầu:

Thẻ ghi nợ nội địa: Miễn phí

Thẻ ghi nợ quốc tế:

Thẻ Vietcombank Connect24 Visa/Mastercard/UnionPay:

Thẻ chính: 45.454 VNĐ/thẻ

Thẻ phụ: 45.454 VNĐ/thẻ

Các thẻ còn lại: Miễn phí

Phí phát hành nhanh: 45.454 VNĐ/thẻ (Không áp dụng cho các sản phẩm thẻ đồng thương hiệu; Chỉ áp dụng tại địa bàn Hà Nội và thành phố Hồ Chí Minh)

Phí duy trì tài khoản thẻ:

Thẻ Vietcombank Visa Platinum: 27.272 VNĐ/thẻ chính/tháng; Miễn phí thẻ phụ

Thẻ Saigon Centre – Takashimaya – Vietcombank Visa: 4.545 VNĐ/thẻ/tháng; Miễn phí trong 01 năm đầu tiên kể từ thời điểm phát hành thẻ lần đầu

Thẻ Vietcombank Đại học quốc gia HCM Visa: 4.545 VNĐ/thẻ/tháng; Miễn phí trong 2 năm đầu tiên kể từ thời điểm phát hành thẻ lần đầu

Các thẻ ghi nợ quốc tế khác (Connect 24 Visa/Mastercard/Cashback Plus American Express/UnionPay): 4.545 VNĐ/thẻ/tháng

Phí chuyển tiền liên ngân hàng qua thẻ:

Giao dịch giá trị từ 2.000.000 VNĐ trở xuống: 5.000 VNĐ/giao dịch

Giao dịch giá trị lớn hơn 2.000.000 VNĐ và dưới 10.000.000 VNĐ: 7.000 VNĐ/giao dịch

Giao dịch giá trị từ 10.000.000 VNĐ trở lên: 0,02% giá trị giao dịch (tối thiểu 10.000 VNĐ)

Rút tiền mặt tại ATM:

ATM VCB:

Thẻ Vietcombank Visa Platinum: Miễn phí

Các thẻ ghi nợ quốc tế khác: 1.000 VNĐ/giao dịch

ATM ngoài hệ thống VCB:

Áp dụng giai đoạn 15/11/2019 – 31/12/2020: 2.500 VNĐ/giao dịch

Trong lãnh thổ Việt Nam: 9.090 VNĐ/giao dịch

Ngoài lãnh thổ Việt Nam: 3,64% số tiền giao dịch

Chuyển khoản tại ATM:

ATM VCB: 3.000 VNĐ/giao dịch

ATM ngoài hệ thống VCB: 5.000 VNĐ/giao dịch

Phí chuyển đổi ngoại tệ: 2,27% giá trị giao dịch (N/A cho thẻ ghi nợ nội địa)

- Phí cấp lại PIN:

Thẻ Vietcombank Visa Platinum/Vietcombank Đại học quốc gia HCM Visa: Miễn phí

Các thẻ ghi nợ quốc tế khác: 9.090 VNĐ/lần/thẻ

>> Xem thêm: Vay tiền tín chấp theo bảng lương Vietcombank

Thẻ ghi nợ Vietcombank có rút được tiền không? Cách rút tiền thẻ ghi nợ Vietcombank

Câu trả lời là: CÓ, thẻ ghi nợ Vietcombank HOÀN TOÀN CÓ THỂ RÚT TIỀN MẶT. Đây là một trong những chức năng cơ bản và quan trọng nhất của thẻ ghi nợ.

Bạn có thể rút tiền từ thẻ ghi nợ Vietcombank theo các cách sau:

Rút tiền tại máy ATM:

Tìm máy ATM của Vietcombank hoặc máy ATM của các ngân hàng có liên kết (thường có biểu tượng Napas, Visa, Mastercard...).

Đưa thẻ vào khe đọc thẻ theo chiều mũi tên.

Chọn ngôn ngữ giao dịch (Tiếng Việt/Tiếng Anh...).

Nhập mã PIN của thẻ (mã PIN phải được bảo mật tuyệt đối).

Chọn chức năng "Rút tiền" (Withdrawal).

Chọn số tiền cần rút theo các mệnh giá gợi ý hoặc nhập số tiền khác.

Chọn tài khoản liên kết (thường là tài khoản thanh toán).

Máy ATM sẽ nhả tiền mặt và hóa đơn (nếu bạn chọn in hóa đơn).

Quan trọng: Nhớ nhận lại thẻ trước khi rời đi.

Rút tiền tại quầy giao dịch của Vietcombank:

Đến chi nhánh/phòng giao dịch bất kỳ của Vietcombank.

Xuất trình thẻ ghi nợ và giấy tờ tùy thân (CMND/CCCD/Hộ chiếu).

Yêu cầu rút tiền và thông báo số tiền muốn rút.

Điền phiếu yêu cầu (nếu được yêu cầu).

Giao dịch viên sẽ kiểm tra thông tin và tiến hành rút tiền từ tài khoản của bạn.

Rút tiền tại máy ATM ở nước ngoài (đối với thẻ ghi nợ quốc tế):

Tìm máy ATM có biểu tượng tương ứng với loại thẻ của bạn (Visa, Mastercard, JCB).

Thực hiện các bước tương tự như rút tiền tại ATM trong nước.

Lưu ý: Sẽ có phí rút tiền quốc tế và tỷ giá chuyển đổi ngoại tệ áp dụng cho giao dịch này.

Kết luận

Vietcombank cung cấp dịch vụ thẻ ghi nợ đa dạng, phù hợp với nhu cầu khách hàng. Các loại phí thẻ được áp dụng hợp lý, có sự miễn phí cho nhiều dịch vụ như phát hành thẻ, rút tiền tại ATM nội mạng, và cấp lại PIN. Ngoài ra, khách hàng cũng có cơ hội được miễn phí hoặc giảm phí duy trì tài khoản tùy thuộc vào loại thẻ sử dụng.

Việc hỗ trợ giao dịch quốc tế cũng được thực hiện thông qua chuyển đổi ngoại tệ. Nhờ những ưu điểm này, thẻ ghi nợ Vietcombank đáng xem xét và sử dụng trong quản lý tài chính cá nhân.

Nguồn: https://portal.vietcombank.com.vn/Personal/Card/TGNQT/Pages/Home.aspx

https://portal.vietcombank.com.vn/Personal/Card/TGNND/Pages/Home.aspx

Xem thêm

MỤC LỤC